編者按:

今年以來,人民幣匯率有升有跌,雙向波動(dòng)特征更加明顯,進(jìn)一步凸顯了企業(yè)樹立風(fēng)險(xiǎn)中性管理理念的重要性。鑒此,《中國外匯》遴選了往期部分有關(guān)企業(yè)匯率風(fēng)險(xiǎn)管理的文章,為企業(yè)進(jìn)行相關(guān)業(yè)務(wù)實(shí)操提供參考。

作者 | 張競爭 中國民生銀行交易銀行部

外貿(mào)企業(yè)匯率避險(xiǎn)案例

A公司是國內(nèi)五金工具行業(yè)的龍頭企業(yè),專業(yè)從事五金相關(guān)機(jī)床、工具的研發(fā)、生產(chǎn)和銷售,是歐美眾多工業(yè)用戶的專業(yè)級工具供應(yīng)商。其出口銷售的外幣收入占總收入的將近一半,但僅少量的進(jìn)口原材料需支付外匯。在匯率風(fēng)險(xiǎn)管理方面,A公司沒有明確的避險(xiǎn)管理方案,一般在收匯時(shí)即期結(jié)匯。具體流程如下:A公司在與境外客戶簽約后一般會(huì)收到10%左右的預(yù)付貨款,隨即將預(yù)付貨款結(jié)匯,加上自有資金、銀行流動(dòng)資金貸款等,用于組織訂單項(xiàng)下的產(chǎn)品生產(chǎn),交貨后再將收到的剩余貨款結(jié)匯成人民幣用來歸還貸款、補(bǔ)充流動(dòng)資金。

A公司的情況和做法在出口企業(yè)中具有一定的代表性:出口收匯通常大于進(jìn)口付匯,擁有較多的外幣資產(chǎn),無法通過自身業(yè)務(wù)來自然對沖匯率敞口;企業(yè)對匯率敞口沒有明確的管理策略,以隨行就市的結(jié)售匯交易為主,偶爾會(huì)因主觀判斷或銀行推薦而敘做衍生交易進(jìn)行“避險(xiǎn)”。如果因此出現(xiàn)虧損,會(huì)變得更為謹(jǐn)慎,甚至對外匯衍生交易避而遠(yuǎn)之。對這類企業(yè)來說,外幣收入結(jié)匯時(shí)點(diǎn)的匯率對整筆訂單的收益影響較大:如果結(jié)匯匯率高于訂單的記賬匯率,則該筆結(jié)匯實(shí)現(xiàn)了匯兌收益,可提高整筆訂單業(yè)務(wù)的收益;如果結(jié)匯匯率低于訂單的記賬匯率,則該筆結(jié)匯會(huì)產(chǎn)生匯兌虧損,有可能導(dǎo)致整筆訂單業(yè)務(wù)虧損。

在人民幣匯率雙向波動(dòng)的背景下,隨行就市的匯率操作策略會(huì)導(dǎo)致企業(yè)經(jīng)營效益因受匯兌損益的影響而出現(xiàn)較大幅度的波動(dòng)。因此,企業(yè)迫切需要更為有效的匯率管理方案。

假設(shè)A公司于2020年2月13日與境外客戶簽訂了一筆1100萬美元的訂單合同,其中100萬美元的預(yù)付貨款簽約后先行支付,用于組織訂單生產(chǎn),剩余的貨款在6個(gè)月后完成訂單交付時(shí)才能收到。在這種情況下,A公司在完成訂單前有1000萬美元的匯率敞口。

假設(shè)美元兌人民幣匯率的行情如下:簽約時(shí)的即期結(jié)匯匯率為6.9780,6個(gè)月遠(yuǎn)期結(jié)匯匯率為6.9970。期限為6個(gè)月的外匯期權(quán)報(bào)價(jià)行情如下:美元看跌期權(quán)行權(quán)價(jià)格7.0000,期權(quán)費(fèi)(企業(yè)買入)800 bp;美元看漲期權(quán)行權(quán)價(jià)格7.0700,期權(quán)費(fèi)(企業(yè)賣出)500 bp。針對A公司上述匯率敞口,將傳統(tǒng)避險(xiǎn)方案與組合避險(xiǎn)方案進(jìn)行對比分析。

傳統(tǒng)避險(xiǎn)方案

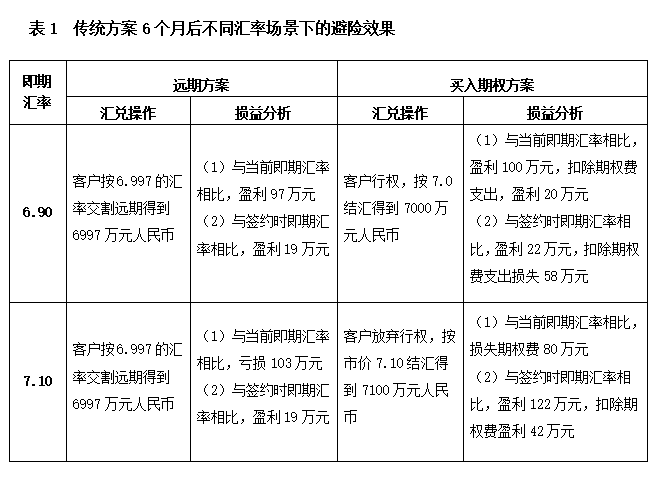

傳統(tǒng)的避險(xiǎn)方案一般是單產(chǎn)品的運(yùn)用,比如辦理一筆1000萬美元的遠(yuǎn)期結(jié)匯,將遠(yuǎn)端結(jié)匯匯率鎖定為6.9970,或者支付80萬元期權(quán)費(fèi),買入名義金額為1000萬美元、行權(quán)價(jià)格為7.0的6個(gè)月期美元看跌期權(quán)。其避險(xiǎn)效果如表1所示。

從表1的對比可以看出,單產(chǎn)品的運(yùn)用容易造成A公司匯兌損益較大幅度的波動(dòng)。另一方面,單產(chǎn)品的避險(xiǎn)效果存在一定的局限性:(1)外匯遠(yuǎn)期可以鎖定遠(yuǎn)端匯率風(fēng)險(xiǎn),但企業(yè)無法主動(dòng)調(diào)整遠(yuǎn)期價(jià)格,只能被動(dòng)接受市場價(jià)格。當(dāng)遠(yuǎn)期結(jié)匯價(jià)格差于當(dāng)前即期結(jié)匯價(jià)格時(shí),企業(yè)簽約的遠(yuǎn)期業(yè)務(wù)相比合同簽訂時(shí)的即期匯率,會(huì)有虧損。(2)單獨(dú)買入外匯期權(quán)可以由企業(yè)結(jié)合其預(yù)期來調(diào)整行權(quán)價(jià)格,在規(guī)避不利波動(dòng)風(fēng)險(xiǎn)的同時(shí),保留了有利波動(dòng)帶來的潛在收益,但是企業(yè)需要支付期權(quán)費(fèi)。

組合避險(xiǎn)方案

企業(yè)可以結(jié)合其業(yè)務(wù)模式以及匯率敞口,綜合運(yùn)用“利率+匯率”的組合產(chǎn)品進(jìn)行匯率管理。

在利率產(chǎn)品方面,根據(jù)A公司近半業(yè)務(wù)收入為貨物貿(mào)易項(xiàng)下的美元收入,而日常生產(chǎn)中則主要以人民幣經(jīng)營周轉(zhuǎn)的業(yè)務(wù)模式,可以考慮向銀行申請辦理一筆美元流動(dòng)資金貸款。按照相關(guān)外匯政策規(guī)定,該筆美元流貸不需要與具體的出口訂單逐一匹配,可以辦理結(jié)匯,只需以貨物貿(mào)易項(xiàng)下的出口收匯來還款即可。

在匯率產(chǎn)品方面,可以考慮辦理期權(quán)組合來進(jìn)行匯率管理。這樣既可以結(jié)合企業(yè)預(yù)期設(shè)定行權(quán)價(jià)格,又可以通過買入期權(quán)與賣出期權(quán)的匹配來降低期權(quán)費(fèi)支出。

針對A公司的該筆業(yè)務(wù)的敞口,假設(shè)A公司辦理一筆500萬美元的半年期美元流貸,并將美元貸款結(jié)匯用于生產(chǎn)經(jīng)營。由于美元貸款的利率遠(yuǎn)低于同期限人民幣貸款利率,從而可為企業(yè)節(jié)約利息支出,6個(gè)月后A公司收到貨款歸還貸款本息即可。

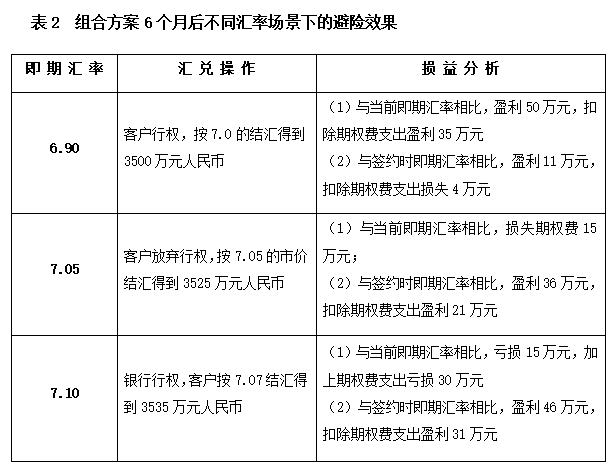

通過美元資產(chǎn)與負(fù)債的對沖,A公司匯率凈敞口可從1000萬美元降低至500萬美元。剩余的匯率敞口,通過買入行權(quán)價(jià)格為7.0的6個(gè)月期美元看跌期權(quán),并賣出行權(quán)價(jià)格為7.07的6個(gè)月期美元看漲期權(quán)來進(jìn)行匯率管理,名義金額為500萬美元。該組合只需支付15萬元期權(quán)費(fèi)。具體避險(xiǎn)效果見表2。

從表2可以看出,組合避險(xiǎn)方案既節(jié)約了利息支出,同時(shí)通過外幣資產(chǎn)與負(fù)債的對沖,也壓降了企業(yè)的匯率敞口,再結(jié)合外匯交易組合的運(yùn)用,降低了匯兌損益的波動(dòng),熨平了匯兌損益對企業(yè)整體損益的沖擊。整體效果看,優(yōu)于傳統(tǒng)的避險(xiǎn)方案。

對外貿(mào)企業(yè)匯率避險(xiǎn)的建議

人民幣匯率機(jī)制是以市場供求為基礎(chǔ)、參考一籃子貨幣進(jìn)行調(diào)節(jié)、有管理的浮動(dòng)匯率制度,市場供求在匯率形成機(jī)制中具有決定性作用。人民幣匯率的波動(dòng)是由這一定價(jià)機(jī)制決定的,匯率的波動(dòng)是常態(tài),不僅企業(yè),即使是更為專業(yè)的金融機(jī)構(gòu),也無法準(zhǔn)確預(yù)測未來的匯率走勢。因此,企業(yè)應(yīng)聚焦于主營業(yè)務(wù),不去賭匯率的漲跌,制定符合自身業(yè)務(wù)特色的避險(xiǎn)方案,選擇合理的衍生交易產(chǎn)品進(jìn)行匯率避險(xiǎn),實(shí)現(xiàn)企業(yè)的穩(wěn)健發(fā)展。同時(shí),在當(dāng)前匯率彈性增強(qiáng)的形勢下,有外匯敞口的企業(yè)利用外匯衍生交易產(chǎn)品對匯率風(fēng)險(xiǎn)敞口進(jìn)行管理,既有利于企業(yè)的穩(wěn)健經(jīng)營,也有利于外匯市場的長遠(yuǎn)發(fā)展。

對于當(dāng)前市場形勢下外貿(mào)企業(yè)的避險(xiǎn)操作,有以下幾點(diǎn)建議:

樹立風(fēng)險(xiǎn)中性的財(cái)務(wù)理念

企業(yè)應(yīng)樹立風(fēng)險(xiǎn)中性的財(cái)務(wù)理念,專注于實(shí)體業(yè)務(wù),不要將精力用在判斷或投機(jī)匯率趨勢上。敘做外匯衍生交易應(yīng)以鎖定外匯成本、降低生產(chǎn)經(jīng)營的不確定性、實(shí)現(xiàn)主營業(yè)務(wù)盈利為目的,而不應(yīng)以外匯衍生品交易本身的盈利為目的。

制定符合自身實(shí)際的避險(xiǎn)策略

企業(yè)應(yīng)全面梳理自身的業(yè)務(wù)情況,包括進(jìn)出口情況、收付款習(xí)慣、會(huì)計(jì)核算方法、匯率避險(xiǎn)的目標(biāo)、風(fēng)險(xiǎn)偏好、對衍生交易的內(nèi)部決策機(jī)制以及對相關(guān)產(chǎn)品的熟悉程度等。具體操作上,應(yīng)根據(jù)實(shí)際情況,首先考慮通過經(jīng)營、融資的合理安排來進(jìn)行自然對沖,壓降外匯凈敞口,然后再根據(jù)壓降后的外匯敞口金額、期限分布等,制定符合自身實(shí)際的避險(xiǎn)策略。

選擇合適的交易產(chǎn)品來執(zhí)行避險(xiǎn)操作

在制定避險(xiǎn)策略后,企業(yè)應(yīng)選擇合適的交易產(chǎn)品來進(jìn)行避險(xiǎn)操作。在執(zhí)行過程中,企業(yè)要堅(jiān)持匯率避險(xiǎn)的一貫制,不能因匯率短期的升跌而隨意改變套期保值策略。只有這樣,才能確保利潤水平的平衡。

原文刊發(fā)于《中國外匯》2020年第5期

手機(jī)資訊

手機(jī)資訊 官方微信

官方微信

豫公網(wǎng)安備41019702003646號

豫公網(wǎng)安備41019702003646號